23. Juni 2025 | Betriebliche Arbeitswelt

Nach wie vor blicken viele Betriebe pessimistisch in die Zukunft

Die deutsche Wirtschaft befindet sich seit Längerem in einer Schwächephase. Nachdem das Bruttoinlandsprodukt bereits 2023 um 0,3 Prozent gesunken war, ging es im vergangenen Jahr erneut um 0,2 Prozent zurück. Zwar haben 2024 sowohl die privaten als auch die staatlichen Konsumausgaben zugenommen, doch reichten die Zuwächse nicht aus, um die schwachen Exporte und Investitionen auszugleichen. So sanken die deutschen Ausfuhren trotz eines verbesserten außenwirtschaftlichen Umfelds weiter, und auch die Investitionen blieben hinter dem Vorjahresniveau zurück. Die Energiepreise sind nach dem massiven Anstieg in den Jahren 2021 und 2022 seit Mitte 2023 wieder rückläufig, liegen aber nach wie vor teils deutlich über dem Niveau in anderen (außereuropäischen) Ländern.

Wie stark einzelne Betriebe von den geschilderten Entwicklungen betroffen sind, hängt nicht nur von ihrem Geschäftsfeld ab, sondern auch von ihrer Energieintensität und ihrer Exportorientierung.

Im Fokus der Diskussion steht oftmals das verarbeitende Gewerbe, das unter den wirtschaftlichen Umbrüchen infolge der Energiekrise und dem anhaltend schwachen Außenhandel besonders leidet. Aber auch die Bauwirtschaft hatte in den vergangenen Jahren mit hohen Kosten, insbesondere Finanzierungskosten, zu kämpfen. Infolgedessen ist die Beschäftigung in dieser Branche, ebenso wie im verarbeitenden Gewerbe, seit geraumer Zeit rückläufig.

In anderen Wirtschaftszweigen wie dem Handel oder der Gastronomie hingegen, die während der Corona-Krise massive Einbußen verzeichnet hatten, haben sich Umsatz und Beschäftigung seither positiver entwickelt.

Angesichts dieser Gemengelage, die Hermann Gartner und andere in der aktuellen IAB-Prognose genauer darstellen, stellt sich die Frage, wie Betriebe verschiedener Branchen, Größen und Regionen ihre wirtschaftliche Situation einschätzen. Näheren Aufschluss geben die Daten des IAB-Betriebspanels, einer jährlich durchgeführten repräsentativen Befragung von rund 15.000 Betrieben.

Im Folgenden werden die entsprechenden Ergebnisse der letzten Befragungswelle aus dem Jahr 2024 zusammengefasst. Hier wurden die Betriebe gefragt, wie sich die Geschäftslage im Vorjahr, also 2023, entwickelt hat und was sie für das Jahr 2024 erwarten. Auch für die Entwicklung im aktuellen Jahr 2025 sowie in den Folgejahren können diese Einschätzungen der Betriebe wertvolle Hinweise geben. Dabei ist der Vergleich über einen längeren Zeitraum hinweg besonders informativ, um die wirtschaftliche Situation der Betriebe und ihre Erwartungen zu beurteilen.

Fast acht von zehn Betrieben erzielten 2023 ein positives Geschäftsergebnis

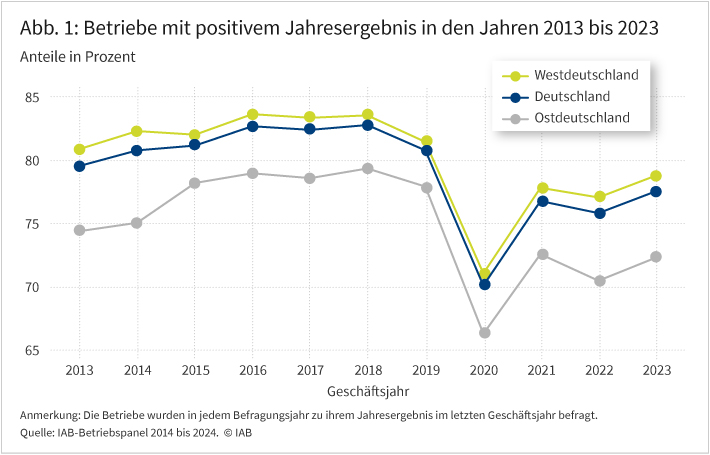

Im IAB-Betriebspanel werden die Betriebe regelmäßig danach gefragt, ob sie in dem der Befragung vorausgegangenen Geschäftsjahr ein positives, ein negatives oder ein ausgeglichenes Jahresergebnis erzielt haben. 2024 gaben 78 Prozent der Betriebe an, dass sie im Jahr 2023 ein positives Geschäftsergebnis erzielt haben – 2 Prozentpunkte mehr als im Jahr zuvor.

Nachdem der Anteil der Betriebe mit positivem Ergebnis im ersten Jahr der Corona-Krise (2020) auf 70 Prozent gesunken war, erholte er sich in den darauffolgenden Jahren wieder. Allerdings ist das Vorkrisenniveau noch nicht wieder erreicht. So lag der Anteil der Betriebe mit einem positiven Geschäftsergebnis im Jahr 2019 bei 83 Prozent, also um 5 Prozentpunkte höher als 2023.

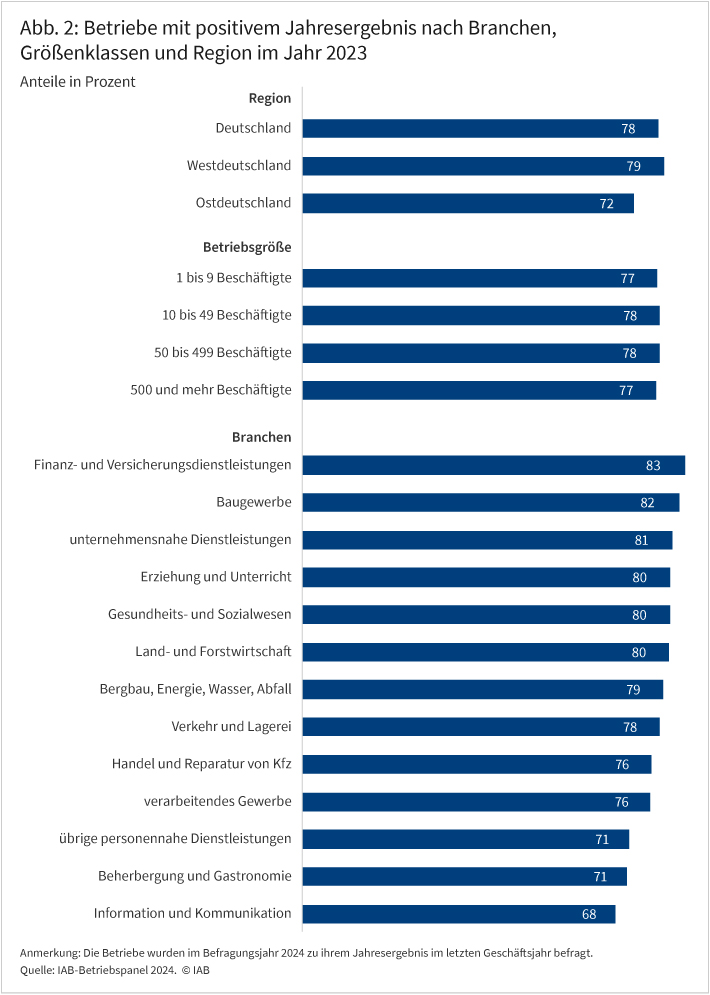

Der Anteil der Betriebe mit positivem Geschäftsergebnis unterscheidet sich nur unwesentlich zwischen Betrieben unterschiedlicher Größe (siehe Abbildung 2). Deutlich größer ist der Unterschied zwischen West- und Ostdeutschland: Im Jahr 2023 lag der Anteil im Westen bei 79 Prozent, im Osten bei 72 Prozent – und damit jeweils zwei Prozentpunkte höher als 2022.

Ein besonders hoher Anteil an Betrieben mit positivem Geschäftsergebnis findet sich im Finanz- und Versicherungswesen (83 %). Dies entspricht einem Plus von 3 Prozentpunkten gegenüber 2022. Im Baugewerbe ist der Anteil mit 82 Prozent nahezu gleich hoch – trotz der rückläufigen Zahl an Baugenehmigungen und der vergleichsweise hohen Finanzierungskosten im Jahr 2023.

Besonders weit unter dem Durchschnitt lag der Anteil der Betriebe mit positivem Geschäftsergebnis hingegen in den Branchen „Information und Kommunikation“ (68 %) sowie „Beherbergung und Gastronomie“ (71 %). In der Gastronomie entspricht dies jedoch einem Anstieg um 5 Prozentpunkte gegenüber dem Vorjahr. Damit scheint sich die wirtschaftliche Lage der Betriebe in diesem Wirtschaftszweig nach den starken Einbußen während der Corona-Krise langsam zu erholen. Sie stellte sich jedoch zuletzt nach wie vor schlechter dar als in anderen Branchen.

Jeder fünfte Betrieb erwartete für das Geschäftsjahr 2024 ein steigendes Geschäftsvolumen – ebenso viele aber auch ein sinkendes

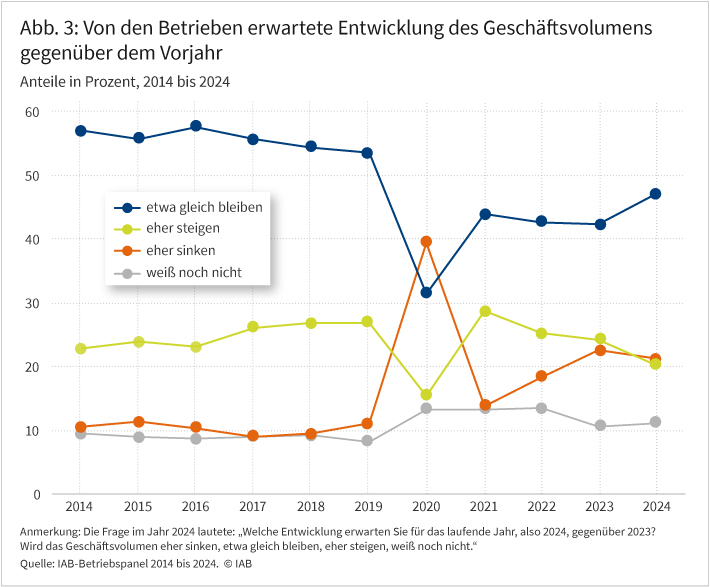

Mit Blick auf die für 2024 erwartete Entwicklung ging fast die Hälfte der Betriebe von einem gleichbleibenden Geschäftsvolumen aus und jeweils etwa jeder fünfte von einem steigenden oder sinkenden. Gut jeder zehnte Betrieb gab 2024 an, die weitere Entwicklung im laufenden Jahr nicht einschätzen zu können (siehe Abbildung 3).

Im Vergleich zum Vorjahr fällt auf, dass der Anteil der Betriebe, die von einer Stagnation des Geschäftsvolumens ausgehen, 2024 um 5 Prozentpunkte höher lag als 2023 (47 % versus 42 %). Zugleich ist der Anteil der Betriebe mit positiven Geschäftserwartungen um 4 Prozentpunkte gesunken. Da auch der Anteil der Betriebe mit negativen Erwartungen leicht rückläufig war (minus 2 Prozentpunkte), lassen sich hieraus keine eindeutigen Hinweise auf eine Verschlechterung des Geschäftsklimas ableiten.

Im längerfristigen Vergleich sind die Aussichten hingegen nach wie vor trübe. So ging in den Jahren vor der Corona-Krise (2014 bis 2019) jeweils rund jeder zehnte Betrieb von einem sinkenden Geschäftsvolumen aus – und damit nur etwa halb so viele wie derzeit. Gleichzeitig lag der Anteil der Betriebe mit positiven Geschäftserwartungen damals auf einem höheren Niveau als heute.

Der Anteil der Betriebe, die die erwartete Entwicklung des Geschäftsvolumens nicht einschätzen konnten, war zugleich mit zuletzt rund 11 Prozent höher als vor der Krise (2019: 8 %). Er liegt damit zwar niedriger als in den Jahren 2020 bis 2022, als er sich auf einem Niveau von gut 13 Prozent bewegte. Er rangiert aber weiterhin über den Werten der Jahre 2014 bis 2019, als sich dieser Anteil im Schnitt auf etwa 9 Prozent belief. Dies deutet auf eine anhaltende große Unsicherheit vieler Betriebe hin.

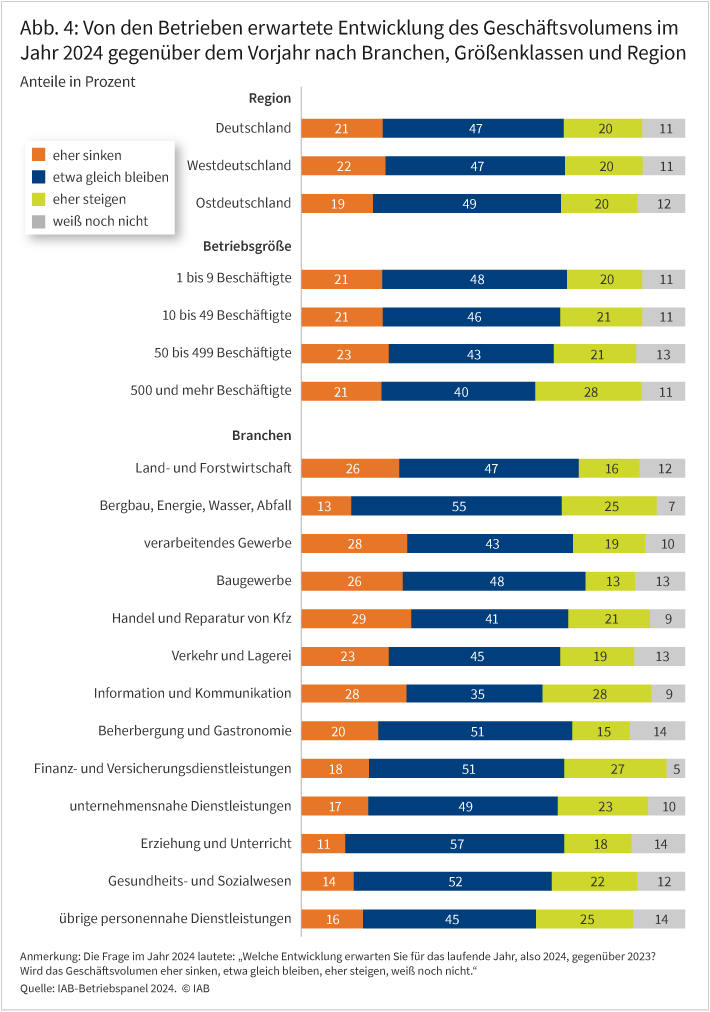

Während sich die Geschäftserwartungen der Betriebe zwischen Ost- und Westdeutschland nur unwesentlich unterscheiden, blicken Großbetriebe im Schnitt optimistischer in die Zukunft als kleinere Betriebe (siehe Abbildung 4). Zwar liegt der Anteil der Betriebe, die von einem sinkenden Geschäftsvolumen ausgehen, im kleinstbetrieblichen (1 bis 9 Beschäftigte) und großbetrieblichen Segment (500 und mehr Beschäftigte) gleichermaßen bei 21 Prozent. Deutlich mehr Groß- als Kleinbetriebe erwarten jedoch eine positive Entwicklung im Geschäftsjahr 2024 (28 % versus 20 %).

Markante Unterschiede zeigen sich bei einem Blick auf verschiedene Branchen. So sind einerseits Wirtschaftszweige auszumachen, in denen deutlich mehr Betriebe pessimistisch als optimistisch in die Zukunft schauen. Dies gilt insbesondere für das Baugewerbe sowie das verarbeitende Gewerbe.

Andererseits gibt es Branchen, in denen die Zahl der Betriebe mit positiven Geschäftserwartungen die derjenigen mit negativen Erwartungen merklich übersteigt, darunter das Finanz- und Versicherungswesen sowie der Bereich „Bergbau, Energie- und Wasserversorgung“.

In einer dritten Gruppe schließlich halten sich positive und negative Erwartungen in etwa die Waage. Dies trifft unter anderem auf den Bereich „Information und Kommunikation“ zu, wo gleichzeitig der Anteil an Betrieben, die ein gleichbleibendes Geschäftsvolumen erwarten, relativ gering ist. Das deutet auf eine heterogene Lage innerhalb dieses Wirtschaftszweigs hin.

Fazit

Laut IAB-Betriebspanel hat sich der Anteil der Betriebe mit positivem Geschäftsergebnis im Jahr 2023 gegenüber dem Vorjahr zwar geringfügig erhöht, er liegt jedoch noch immer deutlich unter dem Niveau vor der Corona-Krise. Letzteres bestätigt auch die Betrachtung der Geschäftserwartungen: So gingen zuletzt mehr Betriebe von einem sinkenden und weniger Betriebe von einem steigenden Geschäftsvolumen aus als in den Jahren von 2014 bis 2019.

Zugleich unterscheidet sich die Geschäftsentwicklung teils stark zwischen Betrieben verschiedener Branchen und Größen. So blicken größere Betriebe häufiger als kleine optimistisch in die Zukunft. Zugleich haben Betriebe im verarbeitenden Gewerbe und in der Bauwirtschaft pessimistischere Erwartungen als in den meisten anderen Branchen.

Für das Jahr 2025 geht die IAB-Prognose von einem moderaten Wirtschaftswachstum aus. Allerdings ist das außenwirtschaftliche Umfeld aktuell von hoher Unsicherheit geprägt, und es ist unklar, wie sich die deutschen Exporte angesichts des von den USA ausgehenden Zollkonflikts weiter entwickeln werden.

Die Investitionstätigkeit und der Konsum dürften durch solche Konflikte und die sich daraus ergebenden Unsicherheiten ebenfalls beeinträchtigt werden, da geplante Investitionen oder größere Kaufentscheidungen möglicherweise in die Zukunft verschoben werden.

Neben Größen wie Außenhandel, Konsum und Investitionen können weitere Faktoren die Geschäftsentwicklung von Betrieben beeinflussen. Die digitale und die ökologische Transformation erhöhen den Anpassungsdruck auf die Betriebe und gehen mit veränderten Geschäftsfeldern und Branchenstrukturen einher. Zugleich verschärft der demografische Wandel bereits bestehende Fachkräfteengpässe.

Einer aktuellen Studie von Christian Hohendanner, Ute Leber und Michael Oberfichtner zufolge sehen Betriebe in der Gewinnung von qualifizierten Arbeitskräften das gravierendste Personalproblem. Können Betriebe ihren Fachkräftebedarf nicht decken, kann dies ihre wirtschaftliche Leistungsfähigkeit einschränken.

Um mehr Wachstum, Wettbewerb und Innovation zu erreichen, kommt es daher entscheidend darauf an, bestehende und neue Potenziale am Arbeitsmarkt zu erschließen beziehungsweise besser auszuschöpfen. Dabei kommt der Qualifizierung, aber auch der Beratung und Vermittlung eine wichtige Bedeutung zu.

In aller Kürze

- Deutschlands Betriebe stehen weiter unter Druck: Trotz leichter Erholung verzeichnen noch immer weniger Betriebe als vor der Corona-Krise ein positives Geschäftsergebnis und mehr Betriebe blicken pessimistisch in die Zukunft.

- 2023 erzielten 78 Prozent der Betriebe Gewinne – ein Plus gegenüber dem Vorjahr, aber noch immer 5 Prozentpunkte weniger als vor der Krise.

- Jeder fünfte Betrieb rechnete 2024 mit einem Rückgang des Geschäftsvolumens, ebenso viele mit Zuwächsen. Bis 2019 waren die Erwartungen noch deutlich optimistischer gewesen: Nur rund jeder zehnte Betrieb rechnete damals mit einem Rückgang und jeder vierte mit einem Zuwachs.

- Besonders pessimistisch sind Betriebe im verarbeitenden Gewerbe und in der Bauwirtschaft.

Literatur

Gartner, Hermann; Hellwagner, Timon; Hummel, Markus; Hutter, Christian; Lochner, Benjamin; Wanger, Susanne; Weber, Enzo; Zika, Gerd (2025): IAB-Prognose 2025: Zwischen Schwächephase und Investitionsimpulsen. IAB-Kurzbericht Nr. 3.

Hohendanner, Christian: Leber, Ute; Oberfichtner, Michael (2025): Aktuelle Ergebnisse aus dem IAB-Betriebspanel 2024: Mehr als acht von zehn Betrieben erwarten Personalprobleme. IAB-Kurzbericht Nr. 7.

Bild: BullRun/stock.adobe.com

DOI: 10.48720/IAB.FOO.20250623.01

Leber, Ute; Oberfichtner, Michael; Schwengler, Barbara (2025): Nach wie vor blicken viele Betriebe pessimistisch in die Zukunft, In: IAB-Forum 23. Juni 2025, https://iab-forum.de/nach-wie-vor-blicken-viele-betriebe-pessimistisch-in-die-zukunft/, Abrufdatum: 25. February 2026

Diese Publikation ist unter folgender Creative-Commons-Lizenz veröffentlicht: Namensnennung – Weitergabe unter gleichen Bedingungen 4.0 International (CC BY-SA 4.0): https://creativecommons.org/licenses/by-sa/4.0/deed.de

Autoren:

- Ute Leber

- Michael Oberfichtner

- Barbara Schwengler

Dr. Ute Leber ist wissenschaftliche Mitarbeiterin im Forschungsbereich „Betriebe und Beschäftigung“ am IAB und leitet dort zudem gemeinsam mit Prof. Dr. Silke Anger den Forschungsbereich „Bildung, Qualifizierung und Erwerbsverläufe“.

Dr. Ute Leber ist wissenschaftliche Mitarbeiterin im Forschungsbereich „Betriebe und Beschäftigung“ am IAB und leitet dort zudem gemeinsam mit Prof. Dr. Silke Anger den Forschungsbereich „Bildung, Qualifizierung und Erwerbsverläufe“. Prof. Dr. Michael Oberfichtner leitet den Forschungsbereich „Betriebe und Beschäftigung“ am IAB und ist Professor für Betriebliche Arbeitsmarkt- und Berufsforschung an der Friedrich-Alexander-Universität Erlangen-Nürnberg.

Prof. Dr. Michael Oberfichtner leitet den Forschungsbereich „Betriebe und Beschäftigung“ am IAB und ist Professor für Betriebliche Arbeitsmarkt- und Berufsforschung an der Friedrich-Alexander-Universität Erlangen-Nürnberg. Barbara Schwengler ist wissenschaftliche Mitarbeiterin im Forschungsbereich „Betriebe und Beschäftigung“ am IAB.

Barbara Schwengler ist wissenschaftliche Mitarbeiterin im Forschungsbereich „Betriebe und Beschäftigung“ am IAB.